皆さん、お元気でしょうか?

日本は長い梅雨で雨ばかりの日々と聞いています。

雨が好きな方には良い季節なんでしょうが、私は傘の出し入れが面倒なので梅雨は苦手です。

カビも生えやすくなりますし。。

こちらNYCは既に先日の猛暑日が過ぎて、最高気温は28度に戻っています。

一週間連続勤務で精神的に疲労困憊だったので、今日はランニングに行ってきました。

アイスクリームトラックに群がる観光客。

NY州はすでにほぼ全ての制限を解除したので、どんどん観光客が戻ってきています。

ようやく街の活気が戻ってきました。

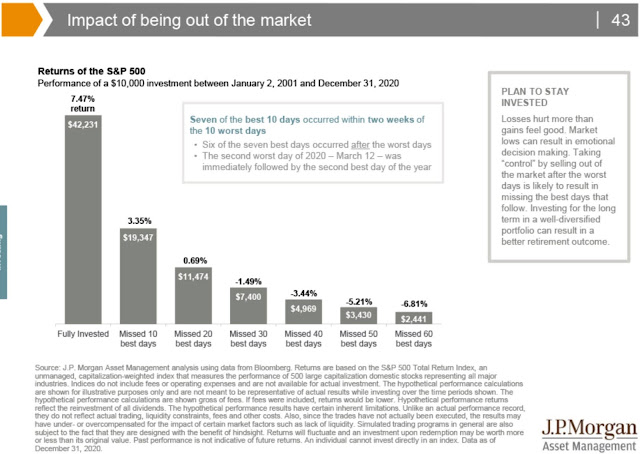

今回も、JPM asset managementのWebsiteから下記のグラフを引用します。

(JPM asset managementより引用)

2001-2020末のデータですので、過去20年のデータを反映しています。

以前、下記の「Don't jump out from your ship! Get invested, stay invested. by J.P.Morgan」

という記事で紹介した記事の最新版(コロナ暴落を含む)ということになります。

今回もまた長期投資、しかも「下落相場から逃げない」ことの重要性を示唆しています。

2001年から2020年(2回の大暴落を含む期間)に、$10,000をS&P500への投資していた場合の結果を表したグラフになっています。

全期間で全く売買せずにFull investmentだった場合は、7.47%/ 年で資産が増加し$42,231と何と4倍に増加しています(左端)。

放ったらかしの20年で4倍ですから、純粋に素晴らしい投資結果です。

一方、大暴落による恐怖のせいで底値で売ってしまい、その後の急上昇期間である10日間を安全期間として待ってから資金を再投入した場合(missed 10 best days;左から二番目)は、3.35%/ 年で資産が増加し、$19,437という結果になりました。

暴落時に売ってしまい、底値からの上昇をCashで待てば待つほど、その後のリターンは減少していきます(左から右へ行くに連れて減少傾向)。

下落相場から逃げ出してCashで待機し、上昇気流を待ってから再投資すれば安全そうに見えますが、上記データが示すように皮肉にもその正反対の結果が待ち受けています。

これはまさしく、Sell low, Buy highによる負の影響です。

やはり、「相場に居続けること」が重要のようです。

特に分散の効いているインデックスファンドなら、それを非常に容易にしてくれます。

皆で一緒に昇りのエスカレーターに乗って、放ったらかしにしましょう!!

個別株での売買のタイミングなどの特別なSkillは、インデックス投資に必要ないのです。

PS;コロナ暴落の際、私の退職金403bも大暴落を遂げました。

過去の記録を紐解くと、、

1/20/2020 $401,629

3/21/2020 $286,358

たった2ヶ月で、なんと約28%もの暴落を経験しています。

当時、かなり焦ったのをよく覚えていますが、インデックスファンドなので狼狽売りはしませんでした!!

当時の個別株は散々でしたが、、、😂

--------------------------------------------------------------------------------------

最近の動向を報告します。

1)403b, 457b, HSAには給与天引きで自動積立てされています。

2)配当:VTIより$111.44が入金され、自動再投資されました。

1)米国版の退職金をNo taxで運用できる、403(b) plan (= 401K)と457(b) planの総額は$651,536 でした (403(b)は2009年12月から、457(b)は2020年2月から積み立て開始)。

― 2020年からは各プランへ$19,500ずつを給与天引き(税金控除)して自動積立をしています( $19,500 x 2 = $39,000/yr)。

― 今となっては含み益の総額は不明ですが、給料天引き$39,000/yr、職場からのMatching $15,000/yr、そして配当が年間を通して複利加算されます。

― S&P500 Index Fundに全額を投資しています(VIIIX:手数料 0.02%)。

― 403(b)内での年間予想配当は$20,650です。

2)子供用の学費をNo Taxで運用できるNY529 college saving programの総額は$169,155です(含み益 $72,871)。

― 403bと同様にGrowth stock index portfolio (S&P500 Index fund, 100%) で運用しています。2020年末に$50,000を授業料の一部として息子の大学に送金しました。

― 2021年度分として、$10,000入金してあります ( $10,000 tax deduction in NY state ) 。

3)将来の医療費をNo Taxで運用できるHealth Saving Account (HSA)は、VTSAXとCashを合わせて$35,519あります(含み益 $10,644)。

― 毎月の給料天引き(Pre-Tax $7,200/yr)が資金源です。2021年度の職場からのMatching $1,000はどうやら無しのようです(コロナの影響か?)。

― HSA内での年間予想配当は$417です。

給料から自動引落としで入金される度に、VTSAX (= VTI) $300 x2 /moの自動買付けを設定しています。

4)2017年1月からFidelityで自ら運用する自分年金は$552,060(自分、家内、息子のRoth IRAを含む)でした(含み益 $121,360)。

自分年金だけかなり遠回りしただけにひどーーい成績ですが、今後は市場平均に追随していくだけです(個別株投資で欲張った挙げ句、何度も墓穴を掘りました)。

以上、運用総額は$ 1,408,270でした(これは上記1―4の総額のみであり、預金や不動産は含まれておりません)。

―合計した年間予想配当総額は$28,839 ($2,403 /mo)です。

全くもって利益になりませんが、BlogもTwitterもフォローをよろしくおねがいします。

にほんブログ村

・Do nothing is the best way going forward. by Fidelity investments

・ Historical returns by holding period. by J.P.Morgan

・Don't jump out from your ship! Get invested, stay invested. by J.P.Morgan

・Keep investing, no matter how frightened you are !! by John Bogle (故: "Saint Jack") @ Vanguard

・If you want good investment performance, forget you have the account. by Fidelity investments

・It's about time in the market not market timing. by Kiplinger

・個人投資家1.3万人の調査結果 by 日経新聞

・長期投資の鉄則;買った値段は気にしない by 苦瓜達郎 氏

・株は上質なギャンブルである by 外山滋比古 氏

0 件のコメント:

コメントを投稿